インボイス制度対応について

インボイス制度とは

一定の条件を満たした適格請求書(インボイス)ではないと仕入額税控除の適用が受けられなくなる制度です。

仕入税額控除とはお客様から預かった消費税から仕入れ時に支払った消費税を差し引いて納める消費税を計算することを指します。

事業者においては二重で税金を支払う可能性も考えられます。

インボイス制度に対応しないリスクについて

インボイス制度に対応しないと考えられるリスクとして

①お客様が減る

インボイスを発行できない場合、お客様の税金が上る可能性があるため、お客様が減るリスクがあります。

②取引内容の悪化

お取引先から値引きするよう打診される可能性があるため、取引内容が悪化するリスクがあります。

③収入が減る

これまでと異なる納税義務を課せられる可能性があるため、収入が減るリスクがあります。

④取引先が減る

インボイス未対応の事業者との取引は税金が上がる可能性があるため、取引先が減るリスクがあります。

⑤納税額が増える

業務委託者がいる場合は自社の税金が上がる可能性があるため、納税額が増えるリスクがあります。

対応しないと考えられるリスクが多いため、登録事業者になることを考えましょう。

登録事業者になるには

①税務署にインボイス発行事業者申請書の提出

②税務署での審査

③登録及び公表登録簿への登載

④税務署からの通知

インボイス登録についてはインターネットを介したe-Taxがおすすめです。

またインボイス開始日2023年10月1日にインボイス発行事業者となるには、2023年3月31日9月30日までが申請期限となっておりますので申請漏れにはお気をつけください。

また下記サイトより登録事業者かどうか確認することができます。

①Tから始まる登録番号が分かる場合

https://www.invoice-kohyo.nta.go.jp

②事業所名が分かる場合

法人番号検索サイトから法人番号を検索

https://www.houjin-bangou.nta.go.jp

法人番号の頭にTを付けたものが登録番号なので、下記国税庁の登録番号検索で登録を確認します。

https://www.invoice-kohyo.nta.go.jp

Business Centralのインボイス制度への対応について

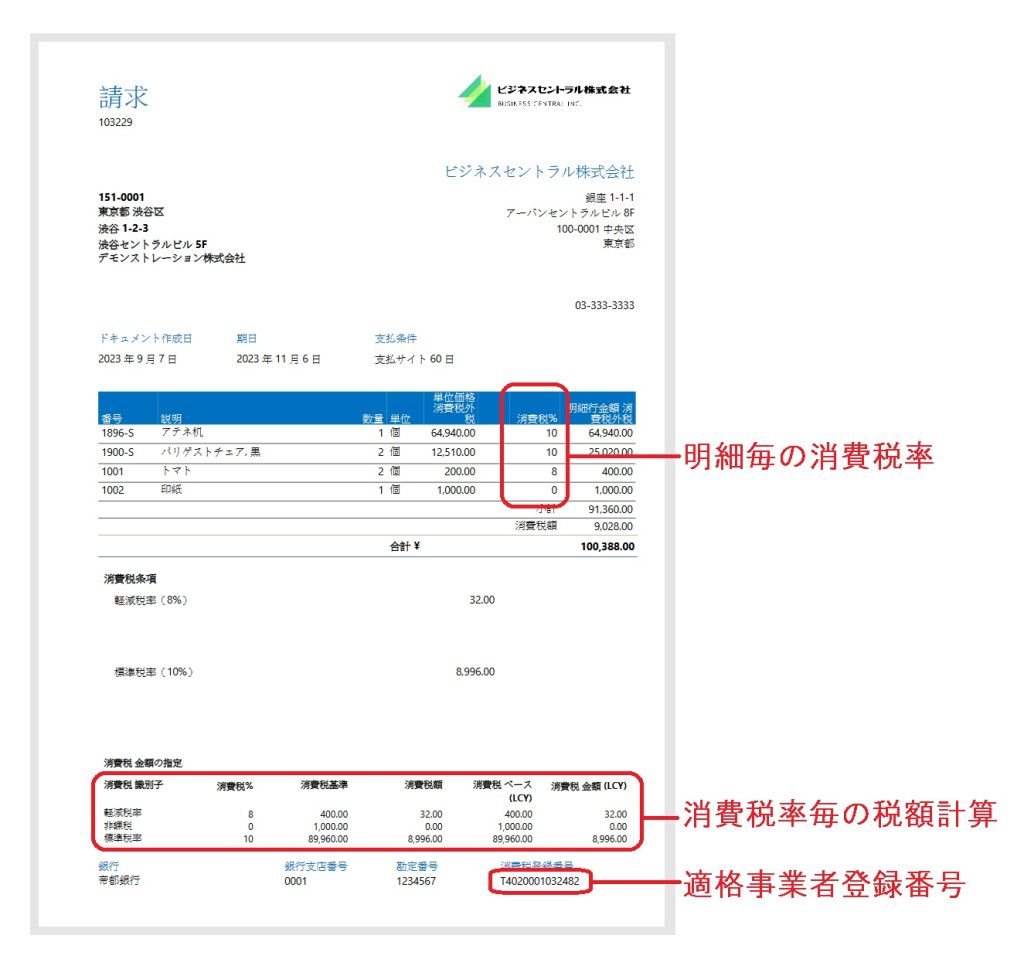

Business Centralではインボイス制度に対応しています。

①事業者登録番号

②適用税率

③消費税額等

インボイス制度にあわせて、システムの新規導入や既存改修などすることなく対応することができます。

インボイス制度に対応するメリット

①電子インボイス導入による業務効率化

インボイス制度では、電子データ形式での送付や保存が認められています。

Business Centralを使えばより効率よくインボイスを管理できます。

②新たな取引先が見つかる可能性

制度施行後、仕入税額控除を受けるためにはインボイスを出せる相手と取引する必要があります。このため、取引先の選定に「インボイス発行事業者かどうか」が大きなポイントとなることが予想されます。つまり、要件を満たす新たな取引先として選ばれれば、ビジネスチャンスが広がる可能性があります。

③納税額の計算が今より簡単になる

Business Centralを導入していればシステム改修コストをかけずに複数税率計算をする手間を大幅に削減することができます。事業者はインボイスに記載された売上と仕入に係る消費税を足し上げて、売上に係る消費税額から仕入に係る消費税額を差し引いて差し引いて納税額を計算できます。

④多段階税率への対応

今後、2種類を超える税率を用いた多段階税率になった場合でも、対応がスムーズに行うことが想定できます。

インボイス対応をしましょう

ここまで見てきて、インボイス制度への対応の仕方がご理解いただけたことと思います。

Business Centralなら容易にインボイス制度対応が可能です。

この機会にインボイスに対応したBusiness Centralの導入を考えてみてはどうでしょうか?